作者: 焦逸梦

来源:新消费智库

新消费导读

一些临期食品店倒下了,让我关注到这一业态。而原本主打大牌折扣的临期食品店,正不约而同地“撕掉”临期食品标签,转变为靠临期食品引流的品牌折扣店。

这些品牌折扣店动辄融资上亿元、数千万元,并跑出了好特卖、嗨特购、小象生活等头部玩家,至今它们分别开了500多家、300多家、几十家门店。

当线上零售市场日趋饱和,线下零售的变革则备受关注,继新零售、会员仓储店之后,品牌折扣店成为了又一新型线下零售模式。有人乐观,预测这是一个千亿市场,也有人悲观,认为它很难跑通。从主打临期食品转变到品牌折扣店,好特卖们经历了什么?它们能跑通吗?

纯临期食品店“熄火”

1元的依云水、3元的元气森林气泡水……一些保质期在1-6个月的食品,被堆在临期食品店琳琅满目的纸盒货架上,年轻人在“逛”的过程中感受着省钱的快乐,厂商的尾货被清掉,临期食品店的毛利也能做到30%,听起来,这好像是一个三方共赢的事情。

然而,近日,企查查显示,折扣店品牌Boom Boom Mart繁荣集市(下称:繁荣集市)母公司——上海嘣嘣喵科技有限公司,在今年与供应商的一场合同纠纷诉讼中表示,因业务已停顿,没有现金流,准备申请破产。

成立于2020年8月,繁荣集市主打临期食品,也曾一年迅速开出超20家门店,获两轮融资,最后一轮来自元气森林背后的挑战者资本,融资金额数千万元,并获得了和元气森林长期合作的机会。

如今,繁荣集市却走向了破产,不免让人唏嘘。其实,不止是繁荣集市,更多不知名的临期食品店,甚至是个体加盟商们也无声倒下。

而好特卖HotMaxx、嗨特购HitGoo也纷纷转型,临期食品仅作为引流产品,占比越来越小,临期食品怎么了?

不少分析认为,临期食品并不是一个好生意,临期食品的货来源于上游厂商,临期食品货源的稳定和大牌厂商的正价产品动销之间存在零和博弈。厂商要追求利润,自然会想尽办法促进正价产品的销售,那临期食品店货源不稳定的问题则可能始终存在。如果纯做临期食品,不管是做小店还是连锁,都要面临较大风险。

“临期食品店的转变是必然的。

第一,折扣的本质是低价好货,你很难在世界的其他地方看到这么中国高效的工厂、社会化物流以及好的电商平台,中国电商拼多多、淘宝特价等已经实现了低价好货。这些大的电商平台,获取流量更便宜,成本结构和效率也远高于在线下开10家店、100家店的临期食品店。在这样的情况下,临期食品想跟电商平台比拼价格,这很难成立。

第二,现阶段临期食品店没有搞定供应链,很难拿到真正的大牌临期食品,只能拿到一些新消费品牌或小有名气的品牌,而这些品牌是没有太大意义的,因为它们在消费者心智认知中没有定价权。比如有些新消费品牌正价时都没人买,打折的情况下怎么会卖得好呢?

第三,临期食品看起来简单,实际上很难,它的核心是零售行业效率的问题,临期食品有一个时间处理周期,需要有非常好的流量,而中国的线上电商以及把流量这件事情玩到极致了。所以,临期食品店要想在中国做起来,很难。”新消费智库创始人王静静称。

一方面中国的纯临期食品生意不好做,另一方面这个行业市场规模也有限。

据艾媒咨询发布的《2021-2022年中国临期食品行业发展及案例研究报告》显示,2021年临期食品行业加速发展,市场规模达318亿元,预计2025年中国临期食品市场规模将达401亿元。4年时间,整个市场的规模预计增长不足百亿,这显然不是一个性感的故事。扩充品类或能增大想象空间。

转型品牌折扣店不顺

“从市场规模来看,嗨特购不仅局限于零食食品的赛道,我们还有美妆、日用百货等等,未来一定是一个千亿市场。”嗨特购联合创始人赵蓬称。

靠临期食品建立品牌认知后,好特卖HotMaxx、嗨特购HitGoo开始了品牌折扣店的转型之路。比如,临期食品占比降至5%-30%;品类上,好特卖HotMaxx的食品、日化比例为8:2,嗨特购HitGoo的食品、日化比例为7:3;产品上,以嗨特购HitGoo为例,用大牌超低价产品吸引流量,真正的利润产品却是二三线品牌、进口零食、自有品牌以及美妆产品。嗨特购HitGoo自有商品占比为20%-30%,毛利率大概是42%。

理论上看,降低临期食品占比是必经之路,食品日化是一个超市的基本品类,产品上,好特卖们用少量的大牌临期食品引流,而进口零食因为难在电商平台搜到,放在品牌折扣店里具有一定的议价权和稀缺性,而二三线零食品牌、不知名品牌因本身价格不高,顾客在闲逛的过程中购买也很有可能。

实际上,在探店了武汉市区某购物中心内的好特卖HotMaxx、嗨特购HitGoo后,我发现这两家店在中午用餐高峰期的人流量并不大,而能提供较高客单价的目标客群也很少。有顾客只是顺路来买瓶水,有顾客仅购买几个大牌折扣商品,两只手就能拿下。你以为你做低价能引流,实际上顾客只是来薅羊毛。

我还发现,嗨特购HitGoo的自有品牌强小鲁和正牌王小卤挨着陈列,虽然价格相差一倍,但品牌折扣店声称用大牌临期引流,实际却在做山寨,这怎么看都不像是主动筛选供应链的结果,更像是被动形成的局面,不得不让人怀疑其供应链能力。探店过程中,有少数的年轻女性会拿着筐“海淘”一堆小零食,这可能才是品牌折扣店理想的目标客群,但这个数量实在太小,品牌折扣店仍需努力。

万物天泽营销咨询创始人许晓辉认为:“在人们消费欲望变弱的当下,人们对有折扣的刚需商品是有需求的,品牌折扣店从折扣这个点切入市场是一个很好的路径,但这不是终局。就像锅圈,最初做的是火锅冻品的集合店,到现在生鲜百货各种东西都有;京东先从京东电器切入,最后满足顾客一站式采买的需求。现在的抖音等直播间,也相当于一个线上的品牌折扣店,比如东方甄选,它也有折扣商品、毛利商品、自有品牌等。品牌折扣店是存活还是死掉,核心就在于能不能提高零售效率。”

现阶段,零食食品在品牌折扣店中占比最多,那么在良品铺子、三只松鼠等头部零食品牌林立的情况下,品牌折扣店卖零食的机会在哪里?

许晓辉认为:“这就是商品品牌和零售品牌的区别。零食品牌有品牌溢价,价格高,成本高,可以做更好的品质,而消费者也需要购买更符合自己身份的产品;而零售品牌没有爆品、大单品,但零食的选择余地更大,消费者可以感受逛的乐趣,淘一些没见过的商品。”

王静静称:“新的渠道品牌是有机会的,我认为现在所谓的零食折扣店只是一个噱头,用户进去购买的其实是零食的丰富度,而不是便宜。湖南有个品牌叫零食很忙,它就是全球精选零食,做成集合店,这样它的丰富度比单一零食品牌高。而集合店成败的关键就在于你对供应链的控制能力,你能不能找到稀缺的供应链,它不走电商,它只在这个线下渠道里面。”

引流产品引不来足够大的人流量,自有品牌的高毛利产品却是山寨的,对目标客群的吸引力也不足,目前看来,好特卖们从临期食品往品牌折扣店的转变,也不太顺利。

国外折扣连锁小觑

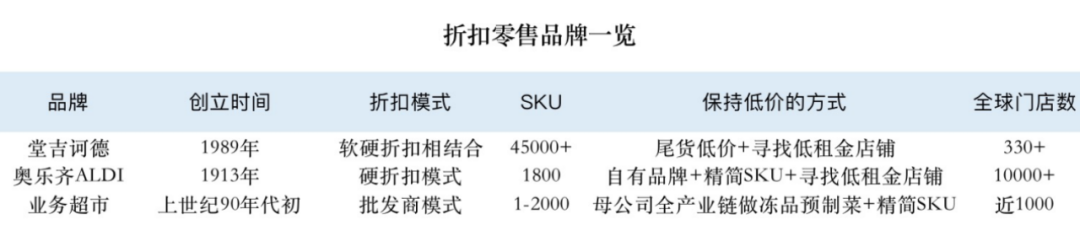

我们来看看堂吉诃德、奥乐齐ALDI、业务超市这三个国外折扣连锁品牌。

堂吉诃德、业务超市是日本的企业,诞生于1971年-1991年的日本经济低迷时期;奥乐齐ALDI是德国的企业,真正发展起来是在二战后。

制图:新消费智库

先来看堂吉诃德,创立于1989年,它在日本经济长达30年的“零增长期”,实现了连续31年的业绩增长。截止2018年,在全球开了330多家店。

它的起源可能和国内的品牌折扣店有异曲同工之妙。堂吉诃德诞生在石油危机时期,那时很多公司开始倒闭清仓尾货,而社会也在消费降级,现有的业态商品价格又不便宜,于是堂吉诃德便收尾货并以极低的价格卖出去。

堂吉诃德采取的是软硬折扣相结合的模式,临期尾货、新产品、贴牌产品都卖,过季商品打折,并通过低价买入廉价土地等方式减少成本。现在的堂吉诃德更像一个百货店,品类有生鲜熟食、食品、日用品、化妆品、服饰包包、电器、二手奢侈品等,SKU在45000以上。据小红书,冠军T恤、化妆品等折扣商品备受网友关注,日本的堂吉诃德被有些网友称为穷人的购物天堂。

再来看奥乐齐ALDI,其前身创立于1913年,目前是德国最大的连锁折扣零售商,有数据显示,全球十大零售商排行中,奥乐齐ALDI位列第八,截至2016年年底,奥乐齐ALDI在全球10多个国家已拥有超过1万家门店。

创始人Albrecht两兄弟在经营食品零售小店的过程中,观察到其他店铺用优惠券年终促销的方式很受欢迎,学习研究后,他们推出即时折扣销售,即将店内出售的商品在当地最低价格的基础上再减价3%,并承诺如达不到市内最低价格,消费者可向商店索回差价,并提供奖励。此后,销量大增,兄弟俩开始放弃新鲜食品销售,主攻适合存放、短期内不易变质的商品。

奥乐齐ALDI采用的则是硬折扣类店铺模式,所谓硬折扣就是通过控制供应链保持低价。比如在美国休斯敦和芝加哥等市场,奥乐齐的价格比沃尔玛低15% 左右。它通过售卖自有品牌和精简SKU来形成规模优势,相比其他店铺动辄上万个SKU,奥乐齐ALDI店内SKU 从早期 300 个到现在也仅有 1800 个左右。奥乐齐ALDI常常在经济不好的情况下拓店,为的就是租金更低、租期更长。在小红书上,网友称德国的奥乐齐ALDI的食品冻品好吃不贵,可满足生活刚需。

值得一提的是,当国内品牌折扣店门对标德国的奥乐齐ALDI时,奥乐齐ALDI自己在2019年进入中国后,将原有的低端低价定位转向了高端精致,如今已在上海开出27家门店。

最后来看看业务超市,创立于上世纪90年代初,在2008年日本经济危机后,业务超市连续10年同店增长4%,股价达到了10年100倍的增长,全球开店近1000家。

它更偏向于批发商模式,小B商家也可以小批次低价采购,这种一件起批的灵活性,吸引了C端顾客。资料显示,业务超市开业之初来自B端和C端的客流各自占50%,现在超过80%的客流都是一般客人。而业务超市的母公司是神户物产,其从事种植、养殖、加工、国际贸易等行业,由此诞生了一系列自有品牌产品,主要是冻品和预制菜。

业务超市单店销售1-2000个SKU,面积一般不到400平,租金和人工各占成本的4%左右。2022年自有品牌占比已超过34%,带动母公司神户物产整体毛利水平从2000年前的4-6%,增长至16%。据小红书,业务超市被称为冷冻食品的天堂。

为了保持低价,这三家折扣品牌可谓是使出了浑身解数,堂吉诃德控制低价的方式是引入临期食品、过季商品以及自有品牌等。而奥乐齐ALDI和业务超市保持低价的方式为缩减SKU,在生鲜、熟食、预制菜等品类上做自有品牌,我分析可能是因为这些品类高频刚需、而且不易标准化,这就给了自有品牌脱颖而出的可能。

整体看下来,这三家折扣品牌都有着不错的经营表现,奥乐齐ALDI是有着百年历史的折扣店,诞生于德国的二战后,而堂吉诃德和业务超市则一直保持着增长,诞生于90年代日本房地产泡沫破裂时。而在疫情的这几年,折扣店仍能在全球所有零售业态中保持最高速的增长。

从这一角度来说,在如今的经济环境下,在国内做品牌折扣店似乎也是有机会的。

但国内国外的经营环境大不相同,问题是国内的品牌折扣店该如何做。如果是要做低价、做折扣,如何做到比电商的价格还低?要做标品还是非标品?要不要做刚需高频的生鲜品?

回到国内的品牌折扣店,也有品牌折扣店在探索生鲜品类了,比如小象生活推出了新业态“惠买喵超级折扣仓”,其中食品占比7成,水果、冻品等生鲜品类占比3成。

国内的品牌折扣店目前还处于早期阶段,国外已经有了类似的成功业态,今后品牌折扣店可能会有新的变种,或更高效率的商业模式出现,一起期待。